お悩み

お悩み子供の教育費、結局いくら貯めたらいいんだろう……。

子どものいる家庭では、必ずこの悩みにぶち当たりますよね。

我が家もネットで調べては無理だと落ち込んだり、一喜一憂することもありました。

メディアでは「子ども1人あたり1000万円用意する必要がある」と言われていますが、実際はどうなのでしょうか?

この記事では実際にかかるお金と効率の良い貯め方を解説します。

実際我が家でやっている方法もお伝えしますので、よければぜひ参考にしてくださいね!

子どもの教育費はいくら必要?

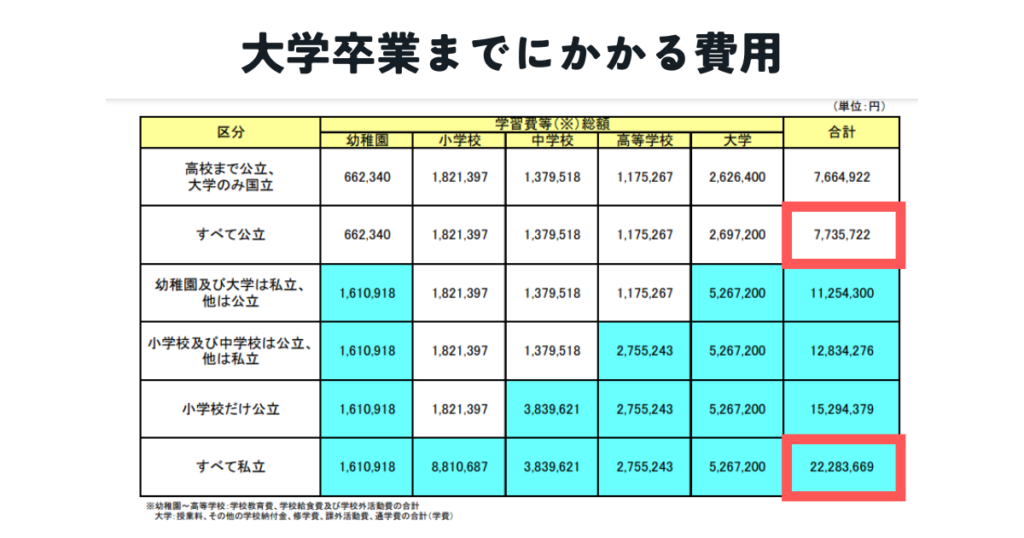

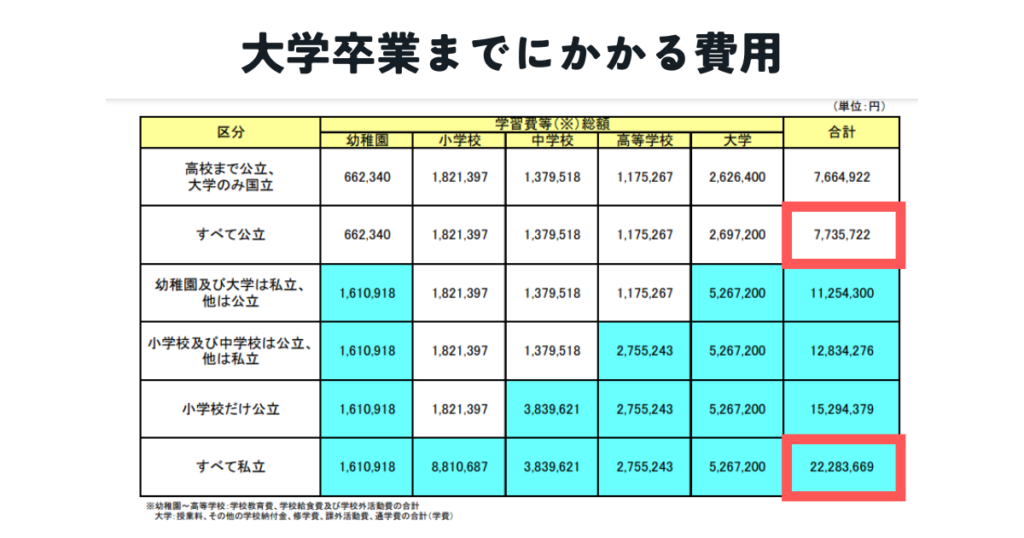

それでは、一般的にどれくらい教育費が必要なのかまずは平均値を確認しましょう。

私立なのか公立なのかでもかなり差が出ていますね。

すべて公立に通った場合は7,735,722円、すべて私立に通った場合は22,283,669円で、1400万円以上私立の方が多くかかるという結果が出ています。

ただ、現実的なところは「幼稚園及び大学は私立、 他は公立」でしょうか?一般的にはこのルートをたどるケースが多くあります。

その場合でも、やはり1000万以上必要ということになりますね。

ただ、1000万円は一括で必要なわけではありません。

主にかかってくるのは大学4年間なので、子どもが18歳以上になってからが教育費が多くなるタイミングです。

では、どうやって貯めるのが良いのでしょうか?方法を解説します。

教育費の貯め方

教育費の具体的なため方を解説します。

児童手当を貯める

児童手当とは、中学卒業までの子どもを養育する家庭に支給される手当です。主に世帯主に支払われることが多いですね。児童手当でもらえる額は、子どもの年齢によって変わります。

| こどもの年齢 | 児童手当の額(1人当たりの月額) |

|---|---|

| 3歳未満 | 一律15,000円 |

| 3歳以上 小学校修了前 | 10,000円 (第3子以降は15,000円) |

| 中学生 | 一律10,000円 |

年3回に分けて支払われるので、毎月入ってくるわけではありません。

では、この金額を全て貯めるといくらになるでしょうか?

このように、児童手当を全て貯めるだけでも約200万円になります。

具体的な金額が見えてくると、少し安心感がありますよね!

学資保険をつかう

学資保険とは、子供の教育費を目的とした生命保険の一種です。

契約者が一定期間保険料を支払い、子供が大学進学時などの特定の時期に一括または分割で保険金が支払われる仕組みです。

学資保険の特徴は以下の3つです!

学資保険の特徴

貯蓄機能: 学資保険は貯蓄型の保険であり、契約期間中に支払った保険料が積み立てられ、将来的にまとまった金額として受け取れます。

保障機能: 保険料支払い中に契約者(親など)が万が一のことがあった場合でも、保険金が支払われるため、子供の教育費が確保されます。

税制優遇: 一部の学資保険は税制優遇措置を受けることができ、所得控除の対象となる場合があります。

子どもが生まれたタイミングで学資保険を検討する人は多いのではないでしょうか?

学費だけでなく、万が一の場合でも保険金が支払われるという点で安心感が強いのも特徴です。

学資保険のメリット

計画的な貯蓄ができる: 学資保険に加入することで、定期的に保険料を支払う習慣がつきます。これにより、計画的に教育費を貯めることができます。

リスクヘッジが可能: 保険料支払い中に親が死亡した場合でも、保険金が支払われるため、子供の教育資金が確保されます。

心理的な安心感: 将来の教育費について心配することなく、安心して子供の成長を見守ることができます。

しかし、学資保険は、18年間は原則的に引き出すことができず、途中で解約すると支払った保険料が戻らない場合があります。解約リスクを把握した上で、おろす必要の無いお金を使いましょう。

投資を活用する

子供の教育費を貯めるためには、貯金だけでなく投資も効果的です。

投資にはリスクもありますが、上手に運用すれば大きなリターンを得られる可能性があります。

投資で教育費を貯めるメリットは以下です。

投資のメリット

1.高いリターンが期待できる

投資は銀行預金よりも高い利回りを期待できます。特に長期的に運用する場合、複利の効果によって資産が増える可能性が高まります。

2.多様な投資先が選べる

投資には株式、債券、投資信託、不動産、金など多様な選択肢があります。自分のリスク許容度に応じて、最適な投資先を選ぶことができます。

また、リスク分散(分散投資)を行うことで、特定の投資先が失敗しても全体的なリスクを軽減できます。

投資の基本は「長期・分散・積立」。これを守って、NISAの「つみたて投資枠」を使って積み立てるのが良いですね。

ちなみに我が家はジュニアNISAが終わる少し前に320万円ほど米国の投資信託を購入しました。こちらは現在500万円ほどに増えています。

もちろん下がる事もありますが、長く持ち続ける事で原本割れのリスクは低くなりますよ。

投資の注意点

投資で教育費を貯める際の注意点は以下です。

1リスクが伴う

投資には元本割れのリスクが伴います。株価の下落や経済状況の変動によって、投資した資金が減少する可能性があります。リスクを理解し、自分のリスク許容度に合った投資を行うことが重要です。

2.知識と経験が必要

投資は知識と経験が求められます。市場の動向や投資商品の特徴を理解するために、時間をかけて学ぶ必要があります。また、投資信託や証券会社のアドバイザーに相談してみても良いかもしれませんね!

今はYouTube動画でもたくさん投資について発信している方がいます。どの話を参考にするべきか、参考にするチャンネルを間違えると想定の利益を得られない可能性があります。

そのため、1人の意見を鵜呑みにせず多数の意見から自分にあった投資先を選ぶ事が大切です。

3.長期的な視点が必要

投資は短期的な利益を狙うものではなく、長期的な視点で運用することが重要です。日々の変動に一喜一憂していると、少しマイナスになっただけでも売りたくなってしまいます。

「投資は長期で行うもの」ということを念頭に始めると良いですね。

教育費を貯めるポイント

教育費を貯める貯めに欠かせないポイントを解説します!

家族と相談する

教育費を貯めるために大切なことは家族と相談することです。

夫婦間でお互いの意見を共有し、家計全体のバランスを考慮しながらどのように貯めるかを話し合いましょう。ここの意見があわないと、支出と収入のバランスがとれず思ったように貯められない可能性があります。

一度決めてやってみて、定期的に相談していくといいですね!

いつまでにいくら貯めるか目標を立てる

具体的な目標を設定することは、教育費を貯める上で非常に重要です。

まず、大学進学までに必要な金額を計算します。学費だけでなく、生活費やその他の関連費用も含めた総額を把握しましょう。

この場合、自宅なのか1人暮らしなのか、私立なのか公立なのか、あらゆるパターンでどこまで自分たちが捻出できるか考えておくと良いですね。

毎月どれくらい貯められるか算出する

目標達成のためには、毎月の貯蓄額を具体的に計算する必要があります。まずは家計を見直し、収入と支出のバランスを確認します。無駄な出費を削減し、貯蓄に回せる金額を増やしましょう。

次に、目標金額と期限をもとに毎月どれくらいの金額を貯める必要があるかを計算します。

例えば10年間で300万円を貯める場合、毎月の貯蓄額は25,000円となります。

「毎月●円は先取り貯金する!」と決めて、給料が入ったら分けておくと良いですよ。

まとめ

教育費を貯めるためには、計画的に、長期で考えて動く事が大切です。

家族としっかり相談して具体的な目標を設定し、毎月の貯蓄額を算出することで、無理なく貯蓄を進めることができます。必要な時に後悔しないために、早めに動いておくと安心ですね!

コメント